老後の認知症などのリスクに備えたい

2015年の相続税制改正のおける課税対象者の増加や認知症患者数の増加は他人ごとではなくなってきた。今後の財産管理が心配である。適切な制度などはあるのでしょうか。

相談したい内容

- 高齢化社会における相続税対策とは?

- 税金におけるメリットは?

不動産や株式などの財産管理を委託できる家族信託。何もしなければ、財産は凍結されてしまいます。家族に自分の財産を託し、適切な方法で財産の管理・運用・処分を任せることで、思い通りに財産承継できたり、贈与税などがかからないメリットもあります。認知症のリスクに備えることができる家族信託について、知ることは老後のリスク対策で、より良い形で活用することが可能になります。

高齢化社会における相続税対策とは?

-

顧客 高齢化も進んでおり、認知症も増えているとニュースでも聞いてますが、そういったことへの対策はあるのでしょうか?

-

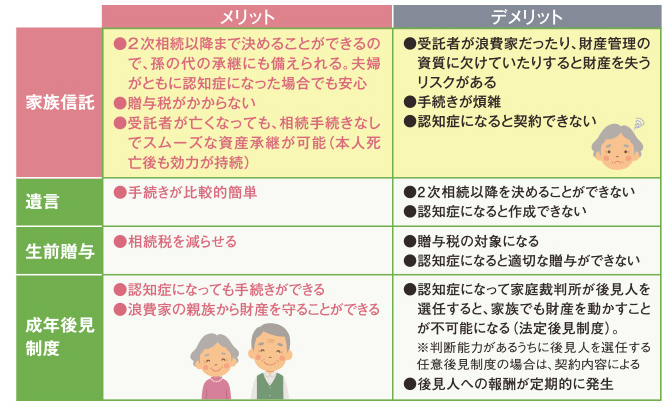

営業 高齢化社会が到来し、認知症などによって財産管理や相続対策に支障をきたすケースが増えています。その対策として、遺言や生前贈与、成年後見制度のほか、家族信託の活用という選択肢があります。

-

顧客 資産の運用や、相続税の納税資金作りのため、将来的に不動産の一部を処分しようと考えています。しかし、高齢になって重病や認知症などで判断力が鈍った場合に、財産の管理ができなくなるのではないかと心配です。

-

営業 お客様には、融通がきく家族信託をおすすめいたします。子のAさんを受託者と定め、万が一お客様が認知症になった後でも、子のAさんの裁量で不動産の売却ができるようにできます。また、株式や投資マンションについては、子のBさんを受託者とするといったことも可能です。

家族信託と他の制度との比較

税金におけるメリットは?

-

顧客 贈与税はどうなるのでしょうか?

-

営業 家族信託では贈与税がかかりません。

-

顧客 財産を承継する相手は自分の子供までしか決められないのでしょうか?

-

営業 2次相続以降まで決められます。2次相続とは、1次相続で相続人となった者(配偶者など)が亡くなった後に起こる、2回目の相続のことをいいます。たとえば、父と母、子どもがいるような事案で、まず父が亡くなり、母が相続人となるが、すぐに母も亡くなり、子どもが相続するような場合です。家族信託の場合、2次相続以降も決めることができるため、孫の代の承継に備えることができます。このほか、受託者が亡くなっても相続手続きなしで資産承継が可能というメリットもあります。

-

顧客 自分で調べて、簡単にできるものなのでしょうか?

-

営業 家族信託は手続きが煩雑という難点もありますので、司法書士などの専門家にご相談されるとよいでしょう。