賃貸併用住宅の経営を検討している方のなかには、概要をいまいち理解しておらず、経営に踏み出せない方もいるのではないでしょうか。

賃貸併用住宅の経営には多くのメリットがありますが、デメリットになり得る要素があることも事実です。どのような点に留意すれば、リスクを最小限に抑えられるのでしょうか。

この記事では、賃貸併用住宅の概要や経営を始める際の懸念点、賃貸併用住宅を経営するメリットなどを解説します。

この記事の目次

賃貸併用住宅とは

そもそも「賃貸併用住宅」とはどのようなものでしょうか。

これは、賃貸物件を住宅の一部にプラスした建物です。

この住宅には、家賃収入でローンの返済ができる、ローンの完済後も家賃収入が継続的に得られる、ライフスタイルの変化に合わせて住まいの形態を変えていけるといったメリットがあります。

このようなメリットを持つため、家賃収入でローンの負担を軽減したい方や、将来の家族構成の変化を想定して賃貸併用住宅を二世帯住宅にしたいというライフプランをお持ちの方から、高い関心を集めています。

一戸建てやアパートだけでなくマンションなども賃貸併用住宅として扱われており、一般的な2、3階建てのアパートもあれば、5階建て以上の中高層賃貸マンションの最上階などを自宅にするようなパターンもあります。

賃貸併用住宅の経営を始める際に挙げられる懸念点3つ

賃貸併用住宅のオーナー様にとって、どのようなことが経営における懸念点として挙げられるのでしょうか。

賃貸併用住宅の経営を始める際のおもな懸念点は、以下の3つです。

- 自己使用があることで一般的な賃貸経営と比較すると収益性に違いがあるのではないか

- 売却や相続の際に悪影響はないのか

- 入居者との距離感が近いことで対応に困ることはないのか

ここでは、賃貸併用住宅を経営するにあたってオーナー様が抱きがちな懸念点について解説します。

自己使用があることで一般的な賃貸経営と比較すると収益性に違いがあるのではないか

賃貸併用住宅は、賃貸部分とオーナー様のマイホームが共存した物件です。そのため、全室が賃貸の物件よりも、収益性が低くなることは事実といえるでしょう。

収益性を高めたい場合は、間取りの工夫や設備の導入で家賃を高くし、収益性を担保することも選択肢の一つになり得ます。また、所有している土地が広いのであれば、広さを活かして需要の高い間取りの部屋を設計することも可能です。

建築した物件で自身が希望する利回りに届かないようであれば、別で家を借りることも選択肢の一つとなります。物件にマイホームを含めることを優先したいのか、希望する利回りを優先したいのか、あらためて検討してみるとよいでしょう。

売却や相続の際に影響はないのか

物件の購入を検討する方のなかには、賃貸部分のみ欲しい方もいれば、自宅部分のみ欲しい方もいます。また、賃貸併用住宅を相続したものの、自宅部分はいらないと考える方もいるかもしれません。自宅部分も賃貸物件として貸し出すことは可能ですが、面積が広い場合は家賃も高くなり、入居者がなかなか決まらないことも考えられます。

このような理由から、物件の購入を検討する方のなかには、賃貸併用住宅を購入する側にとって中途半端な物件だと考える方もいるでしょう。しかし、実際には土地の収益性が良くなるため、賃貸併用住宅であることが売却や相続において不利となるケースはほとんどありません。

物件の収益性が評価されると、ローンを組む際の審査が通りやすくなることも期待できます。ローンを借り入れて建物の規模を大きくすれば、賃貸併用住宅としての価値はより高まるでしょう。

入居者との距離感が近いことで対応に困ることはないのか

そもそも、賃貸物件の管理は管理会社に委託するケースが多いため、賃貸経営を始める際には管理を委託する前提で考えているとよいかもしれません。管理を委託することで、入居者への対応を管理会社に任せられます。

賃貸併用住宅では、オーナー様と入居者が同じ建物内に居住するため、適切な距離感を取るのが難しいケースもあります。トラブルを回避するためにも、管理会社に対応をお任せするのが安心です。

また、入居者からのクレームを回避する方法としては、入居者の対応窓口が管理会社であることを伝えておくのも有効です。クレームの対応窓口が管理会社であることを伝えておけば、入居者からのクレームがオーナー様に直接来る心配はないでしょう。

賃貸併用住宅のメリット

オーナー様が賃貸併用住宅に抱きがちな懸念点に対する解説を見て、賃貸併用住宅へのイメージが少し変わった方もいるかもしれません。

ここでは、賃貸併用住宅のメリットを紹介しますので、さらに賃貸併用住宅への理解を深めていきましょう。

家賃収入によるローン返済

賃貸併用住宅は、ローン返済に家賃収入を充当できることが大きなメリットです。 一般的な住宅を建設・購入した場合、ローンは給与などの収入から返済していくことになります。

一方で賃貸併用住宅では、入居者から得られる家賃収入をローンの返済に充てることができ、自己負担を軽減することができます。さらに、ローン完済後は家賃収入が純粋な収益となり、将来の安定した副収入源として活用できます。

住宅ローンの利用が可能

賃貸マンションを建てる際は、通常アパートローンを利用します。しかし、賃貸併用住宅の場合、条件次第では住宅ローンの利用が可能です。

住宅ローンは一般的なアパートローンよりも低金利で借入できるため、多額の資金が必要となる建設・購入時において大きな利点があります。ただし「住宅ローンの利用には自宅部分の床面積が50%以上」といった条件が設けられているため、専門家に条件を確認しましょう。

※当社では、住宅ローンを対象とする規模の案件には対応しておりません。何卒ご了承いただきますようお願い申し上げます。

節税効果をもたらす

賃貸併用住宅の賃貸部分については、賃貸物件としての相続税評価額が適用されます。この評価額は自用地や自宅物件よりも低く算出されるため、結果として相続税の節税効果をもたらします。

さらに、賃貸併用住宅の賃貸部分にかかる固定資産税や建物減価償却費などの費用を経費として計上し、青色申告をすることで、所得税の節税効果も得られます。ほかにも、固定資産税の軽減措置などがあり、賃貸併用住宅は税務面でも有利な選択肢といえます。

ライフステージの変化への対応

賃貸併用住宅は、ライフステージの変化に柔軟に対応できる大きなメリットがあります。

子供の成長に合わせて賃貸部分を子供部屋として利用したり、親の介護が必要になった際に同居スペースとして活用したりできます。

また、転勤などの予期せぬ生活変化にも対応しやすく、自宅部分を賃貸に出したり、逆に賃貸部分に住んだりするなど、状況に応じて柔軟な住まい方ができます。

このように、家族構成や生活環境の変化に合わせて住空間を最適化できるのは、大きな利点です。

賃貸併用住宅のデメリット

賃貸併用住宅には、上記のようなメリットがある一方で、デメリットもいくつかあります。賃貸併用住宅の経営を検討している方は、デメリットもきちんと押さえておきましょう。

空室リスクがある

賃貸併用住宅の重要なデメリットの一つに空室リスクがあります。賃貸部分が空室になると、家賃収入が得られず、ローン返済や固定資産税などの固定費負担が重くなります。特に、ローン返済計画が家賃収入を前提としている場合、深刻な財政問題を引き起こす可能性があります。

このリスクを軽減するためには、そもそも賃貸経営に向いているエリアなのかを専門家に相談することが大切です。また、サブリース会社の利用や適切な物件管理など、様々な対策を講じることも検討しましょう。

入居者トラブル発生のリスクがある

賃貸併用住宅では、オーナー様と入居者が同じ建物内に居住するため、入居者トラブルのリスクが高まります。騒音、ゴミ出し、駐車場の使用といった日常的な問題から、家賃滞納や契約違反といった深刻な問題まで、様々なトラブルが直接オーナー様に届いてしまう可能性があるのです。

これらのリスクを軽減するためには、入居者用と自宅用で入り口を分けるなど設計上の工夫をすることや、管理を外部委託して入居者との直接的なトラブルを回避することが効果的です。

管理や維持に手間やお金がかかる

賃貸併用住宅は、個人の住宅とは異なり規模が大きくなるため、管理や維持に多くの手間と費用がかかります。家賃収入とローン返済のバランスに加え、これらの追加コストも考慮に入れる必要があります。

そのため、建物を建設する段階から収益性の高い物件を目指すことが重要です。専門家に相談して正確な収支シミュレーションを行い、長期的な視点で安定した賃貸経営を実現していきましょう。

土地活用一筋54年。累計着工戸数120,000戸超の実績。

冊子をプレゼント

賃貸併用住宅は儲かるのか?

賃貸併用住宅で儲けられるかどうかによって、運用を検討されている方は多いかもしれませんが、全室賃貸経営と比較すると手残りは小さくなるということを覚えておきましょう。

賃貸併用住宅を建設する場合は、一般的にアパートやマンションを経営するよりも、世帯数自体が少なくなるケースは多くあります。そのため、全室賃貸経営と比べると毎月の家賃収入は少ない傾向といえるでしょう。

しかしながら、入居者が確保できている限りは毎月安定した家賃収入を得られます。得た家賃収入はローンの返済に充当でき、ローンの支払いが終了すれば、それを生活費や老後の資金として蓄えることも可能です。

わずかではあるかもしれませんが、安定した利益が生み出せる資産形成の方法です。

賃貸併用住宅の利回り

利回りとは支出と収益の割合のことで、賃貸物件の場合は建築費用や税金、その他の諸経費を家賃収入で割った金額で計算されます。

マンションやアパートを経営する場合の一般的な利回りは、5~9%程度だと考えられていますが、地域事情や坪単価、経営方法などによって大きく変動します。

賃貸併用住宅ではオーナー様の居住スペースと賃貸スペースが共存していることもあり、一般的な賃貸物件ほど高い利回りは期待できないと考えておきましょう。

一般のマンションやアパートの利回りの半分である、5%前後の利回りが出せる物件であれば、賃貸併用住宅はある程度安定した経営が見込めると判断していいと思います。

関連ページ:賃貸併用住宅は儲かるのか?利回りと年収の関係性

賃貸併用住宅の年収

賃貸併用住宅を経営する場合は、どの程度家賃による年収が期待できるのでしょうか。

それは賃貸スペースの世帯数、家賃の価格設定によって年収に差が出てきますので一概には言い切れません。

家賃以外に敷金や礼金による収入も期待できますが、こちらも入居者の居住サイクルや地域の事情によって収入金額が変動します。

程度の収入を得ることを期待する場合は、最低でもどの程度の家賃収入を得たいかを事前に決めることで、賃貸スペースに必要な間取りや設備、世帯数を決めていきます。

関連記事はこちら:賃貸併用住宅は儲かるのか?利回りと年収の関係性

賃貸併用住宅を経営するにあたって後悔しないためのポイント5つ

賃貸併用住宅を経営すれば、マイホームを購入できるほか、賃貸経営によるローンの返済が可能です。さらに、ローンの支払い終了後には、自身のための資金を蓄えられることがわかりました。

ただし、賃貸経営の手法はオーナー様によって異なるため、必ずしも理想的な経営を実現できるとは限りません。

賃貸併用住宅を経営するにあたって後悔しないためには、以下の5つのポイントを押さえておくことが大切です。

- その土地の需要に合った間取りで検討する

- 賃貸需要を考慮する

- 適切な家賃を設定する

- 賃貸経営のランニングコストも考慮した返済計画を立てる

- 賃貸経営のノウハウが豊富な不動産会社に相談する

これらのポイントを押さえて、自身が理想とする賃貸併用住宅の経営を目指しましょう。

その土地の需要に合った間取りを検討する

賃貸併用住宅を建築する地域によって、入居者の属性は異なります。例えば、近隣にオフィス街や大学がある地域では、単身者が入居する可能性が高いでしょう。近隣に公園や小学校がある場合は、ファミリー層が入居する可能性が高まります。

賃貸物件の間取りは、その部屋で生活を始める入居者にとって非常に重要な要素です。そのため、賃貸物件を建築する土地の需要を考慮した間取りにしなければ、空室リスクを高めてしまうかもしれません。

経営する物件の間取りを検討する際は、その土地の建築会社や管理会社に相談しながら、需要のあるプランニングをすることが大切です。

賃貸需要を考慮する

賃貸併用住宅を経営する場合、ローンの返済は家賃収入から捻出することになります。そのため、空室が多いほど、ローンの返済が厳しくなることを理解しておかなければなりません。

できる限り空室を発生させないためには、物件を建築する前に、その地域の賃貸需要を調査する必要があります。その理由は、マイホームを建築するにあたっての問題はなくても、賃貸物件の建築には適さない場所があるためです。

賃貸需要を調査するには、まず建築会社に相談するとよいでしょう。相談するなら、地場の不動産会社ともネットワークを持っている大規模な会社が理想的です。また、その土地の周辺に賃貸住宅はあるのか、生活しやすい環境は整っているのかなどは、自身の足で調査することも可能です。

適切な家賃を設定する

入居者が納得できる家賃設定でなければ、たとえ新築であっても入居者が決まるまでに時間を要するおそれがあります。オーナー様の考えで家賃を設定することは可能ですが、慎重に検討しなければなりません。

適切な家賃設定を実現するためには、入居者斡旋も含め、建築会社や不動産会社に管理を任せるのが安心です。そうすれば、周辺エリアのニーズやローンの返済が滞らないことを考慮した適切な家賃設定を行えるでしょう。

賃貸経営のランニングコストも考慮した返済計画を立てる

賃貸物件を経営していると、設備の取り替えや修繕、清掃などのランニングコストが発生します。さらに、時代の変化によって、宅配ロッカーやWi-Fiといった設備が必要となることも考慮しなければなりません。また、物件は経年劣化による家賃の下落リスクを抱えています。

このように、賃貸経営では様々な費用が発生するため、無理のない返済計画を立てることが大切です。繰り上げ返済によって完済時期を早めることも可能ですが、返済するペースは無理のない範囲で考えておくとよいでしょう。

賃貸経営のノウハウが豊富な不動産会社に相談する

賃貸併用住宅の経営を検討している場合は、一般住宅の仲介および販売を行っている不動産会社ではなく、賃貸併用住宅に関するノウハウを持った不動産会社に相談することが大切です。

例えば、個人向けの土地活用をしており、オーナー様ルーム付賃貸住宅の実績が多い不動産会社などが頼りになるでしょう。

生和コーポレーションの賃貸併用住宅事例

賃貸併用住宅の経営を始める際には、どのような物件を建築できるのかをイメージできたほうが検討しやすくなります。

ここでは、生和コーポレーションが手がけた賃貸併用住宅の事例を紹介します。

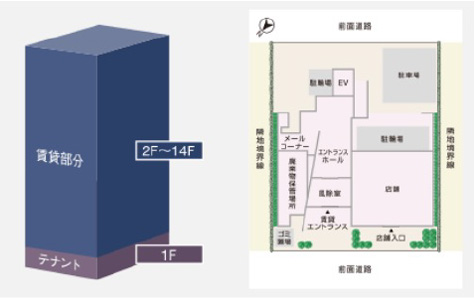

関東初オーナー様向けモデルルームを物件内に併設

こちらは、物件内にオーナー様向けのモデルルームを併設した、関東初の試みとなった事例です。オフィス街にある9階建てのビルを、賃貸マンションとして建て替えました。なお、オーナー様の居住スペースは、最上階にあります。

オーナー様向けのモデルルームがあることで、賃貸併用住宅の経営を検討している方は理想とするマイホームをイメージしやすくなります。モデルルームはご案内も可能です。見学を希望される方は、お気軽にお問い合わせください。

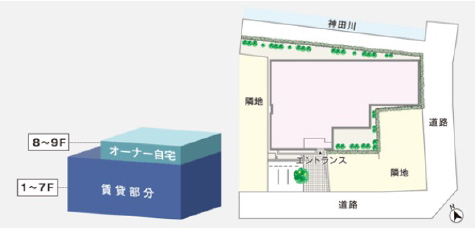

実家と駐車場をオーナー様のデザインにこだわった賃貸マンションへ

こちらは、実家と駐車場を賃貸マンションに建て替えた物件です。

最上階にあるオーナーズルームは採光にこだわった設計となっており、明るく開放的な空間がご家族から高い評価を得ています。

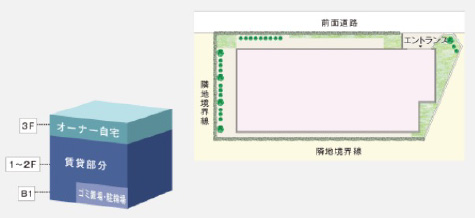

老朽化した賃貸マンションを賃貸併用住宅として建て替え

こちらは、老朽化した賃貸マンションを賃貸併用住宅マンションとして建て替えた物件です。

エントランスのアプローチはバリアフリーで、老後のことを考慮したオーナー様のこだわりが詰まっています。

また、コストを優先するのではなく、入居者優先の設計を優先している点も、オーナー様のこだわりの一つです。

賃貸併用住宅は、儲けは大きくないが安定した利益を生む

賃貸併用住宅の経営における懸念点は、賃貸併用住宅への理解を深めることで対策できます。

また、賃貸併用住宅は、ほかの賃貸物件と比較すると大きな儲けが出る投資ではありませんが、ローン返済後は安定して利益を生み出すことが期待できます。経営を続けていけば、ローン返済後には自身のための貯蓄も実現できるでしょう。

さらに、賃貸併用住宅の経営におけるデメリットやリスクへの理解を深めておくと、トラブルを回避しやすくなるでしょう。後悔しないためにも、賃貸併用住宅を経営する際にはノウハウが豊富な不動産会社に相談することが大切です。

賃貸併用住宅の経営を検討している方は、ぜひこちらもご一読ください。

- 関連するタグはこちら

よくあるご質問

- 土地活用・不動産経営は初心者なのですが、どのように相談をおこなえばよいでしょうか?

- 弊社HPの電話もしくはお問い合わせフォーム・資料請求フォームから、お気軽にお問い合わせください。ご要望に応じて、オンライン面談・電話・メール等での対応が可能です。

- 生和コーポレーションの土地活用・不動産経営には、どのような特徴があるのですか?

- 4大都市圏での営業に特化し、土地活用一筋50年を超えております。マンション・アパートの累計着工戸数は100,000戸を超え、都市部に強い生和だからこそ、サブリース・一括借上げの入居率98%台を実現しています。

- お問い合わせ後の流れはどのようになっているのですか?

- お問い合わせ頂いた電話番号もしくはメールアドレスに担当がご連絡致します。

お客様のご相談内容に応じて、経験・知識が豊富な担当が対応致します。

他の「土地オーナー様のお悩み解決」の記事を見る

-

所有する賃貸物件について、建物の老朽化などで賃借人に立ち退きを要請したいと考えているものの、どのように進めればよいのか、立ち退き料はどれくらいかかるのか、不安に感じている不動産オーナー様も多いのではな…

所有する賃貸物件について、建物の老朽化などで賃借人に立ち退きを要請したいと考えているものの、どのように進めればよいのか、立ち退き料はどれくらいかかるのか、不安に感じている不動産オーナー様も多いのではな… -

土地所有者が自身の土地に建物を建設し、その建物を貸家として提供する場合の敷地を、貸家建付地と呼びます。貸家建付地には税額評価の際、自用地よりも評価額が低くなるという特徴があります。 本記事では、貸家建…

土地所有者が自身の土地に建物を建設し、その建物を貸家として提供する場合の敷地を、貸家建付地と呼びます。貸家建付地には税額評価の際、自用地よりも評価額が低くなるという特徴があります。 本記事では、貸家建… -

土地の有効活用方法のなかには、「事業用定期借地権」を利用した借地事業があります。事業用定期借地権とは、あらかじめ期間を定め、事業目的で土地を貸し借りする権利のことです。 この記事では、事業用定期借地権…

土地の有効活用方法のなかには、「事業用定期借地権」を利用した借地事業があります。事業用定期借地権とは、あらかじめ期間を定め、事業目的で土地を貸し借りする権利のことです。 この記事では、事業用定期借地権… -

千葉県に土地を所有していて土地活用を検討しているものの、どのような方法を選択すれば良いかお悩みの方もいるのではないでしょうか。 土地活用は、その土地がある場所や条件によって適する方法が異なります。また…

千葉県に土地を所有していて土地活用を検討しているものの、どのような方法を選択すれば良いかお悩みの方もいるのではないでしょうか。 土地活用は、その土地がある場所や条件によって適する方法が異なります。また… -

愛知県で土地活用を検討しているオーナー様のなかには、「愛知県でおすすめの土地活用法は?」「土地活用する際に気をつけるポイントは?」などの疑問を持つ方もいるかもしれません。 愛知県で土地活用をするなら、…

愛知県で土地活用を検討しているオーナー様のなかには、「愛知県でおすすめの土地活用法は?」「土地活用する際に気をつけるポイントは?」などの疑問を持つ方もいるかもしれません。 愛知県で土地活用をするなら、…